Anúncios

A cena é cinematográfica. Um grupo formado por dezenas de criminosos, usando armas de grosso calibre, explosivos e ateando fogo em veículos para bloquear vias de acesso acaba com a paz durante a madrugada em alguma pequena cidade brasileira.

Explodem e roubam agências bancárias, fazem reféns durante a fuga, trocam tiros com a polícia e deixam para trás toda uma população aterrorizada.

Anúncios

A ação ficou conhecida na imprensa no final dos anos 1990 como “novo cangaço”, uma alusão aos grupos sertanejos que, na primeira metade do século 19, percorriam o Nordeste e norte de Minas Gerais sitiando e saqueando cidades, vilas e fazendas.

Anúncios

Mas o que acontece nessas cidades depois que as agências bancárias explodem?

Um grupo de pesquisadores criou um banco de dados inédito catalogando 1.396 explosões de bancos, em 775 municípios, de 15 Estados brasileiros, entre 2018 e 2021.

Cruzando essas informações com dados sigilosos do Banco Central do Brasil, eles investigaram como a redução na oferta de dinheiro em espécie nos municípios alvos dessas ações criminosos impacta a adoção de tecnologias financeiras pela população local.

O que eles encontraram ajuda a entender o que determina o uso dessas tecnologias pelas pessoas e pode contribuir para maior inclusão financeira e competição bancária no Brasil.

Setor bancário em transição

“Queríamos entender o efeito da transição dos bancos comerciais tradicionais, de um modelo de negócios muito focado nas agências, para um modelo de mercado digital”, explica Lucas Argentieri Mariani (Universidade de Milão), um dos autores do estudo, ao lado de José Renato Ornelas (Banco Central do Brasil) e Bernardo Ricca (Insper).

A pesquisa foi publicada como texto para discussão pelo Banco Central e também virou tema de artigo no blog do Banco Mundial.

No Brasil, essa transição acontece de forma acelerada: foram 4.903 agências bancárias fechadas entre 2016 e 2021, uma redução de 22%. Como resultado, o número de agências por 100 mil habitantes diminuiu de 11 para 8,3 e a parcela de municípios sem agências subiu de 36% para 44%.

Essa mudança tem impactos, por exemplo, no emprego. Segundo dados compilados pelo Dieese (Departamento Intersindical de Estatística e Estudos Socioeconômicos), entre 2013 e 2021, o setor bancário já perdeu mais de 69 mil postos de trabalho com carteira assinada no Brasil.

E a mudança deve continuar: um estudo de 2021, produzido pela The Economist Intelligence Unit, mostrou que 65% dos executivos de bancos acreditava que o modelo baseado em agências deve desaparecer em cinco anos, ante 35% que pensavam assim em 2018.

“Os bancos estão diminuindo sua presença física e queríamos entender melhor o efeito disso sobre o uso de tecnologia”, diz Mariani, que também é pesquisador do Economic Research Southern Africa (ERSA), programa de pesquisa financiado pelo banco central da África do Sul.

Os pesquisadores queriam saber ainda se a presença de agências bancárias funciona como uma barreira para a entrada de novos agentes – como bancos digitais e fintechs – nos mercados locais.

Eles então encontraram uma forma engenhosa de estudar esses dois fenômenos: olhar para cidades brasileiras que passaram por ataques a agências bancárias com uso de explosivos.

Esses ataques são uma espécie de “experimento natural”, explicam os economistas. Porque eles produzem uma interrupção do serviço bancário que independe da decisão dos bancos.

Além disso, como as ações são realizadas por organizações criminosas não-locais, elas não estão relacionadas a mudanças no padrão de criminalidade dos municípios que também poderiam influenciar na opção das pessoas por usar mais tecnologias financeiras e serviços digitais.

Como foi feito o estudo

Com uma bolsa de pesquisa do BID (Banco Interamericano de Desenvolvimento), Mariani e Ricca expandiram a base de dados sobre roubos a bancos, a partir de estatísticas fornecidas pelas secretarias de Segurança Pública dos Estados e de notícias publicadas na imprensa.

A amostra construída por eles contempla 75% dos municípios, 82% das agências bancárias e 81% do PIB nacional.

“Os ataques exigem pessoal qualificado, planejamento cuidadoso e equipamentos caros”, observam os pesquisadores.

Segundo força-tarefa de combate a roubos a bancos de São Paulo, é necessária a participação de ao menos dez pessoas e o custo das ações é estimado em cerca de R$ 400 mil.

Os pesquisadores então entraram em contato com o Banco Central para saber se poderiam usar o dados sigilosos da autoridade monetária na investigação.

Foi quando o pesquisador José Renato Ornelas, servidor do BC, se juntou ao grupo, que passou assim a trabalhar com dados extremamente detalhados sobre o sistema financeiro brasileiro.

O primeiro resultado encontrado mostra um impacto impressionante desses roubos a banco com uso de explosivos: nas agências atacadas, a disponibilidade de dinheiro fica praticamente zerada após os assaltos, com queda de 97% na comparação com agências que não sofreram ataques em municípios similares.

E a oferta segue baixa por pelos menos seis meses após a ação criminosa, criando um cenário perfeito para descobrir o que acontece quando não há dinheiro em espécie disponível numa cidade.

O que os pesquisadores encontraram

“Depois do roubo, quando tem uma diminuição do acesso a dinheiro naquele município, as pessoas começam a procurar novas formas de pagamento”, conta Mariani.

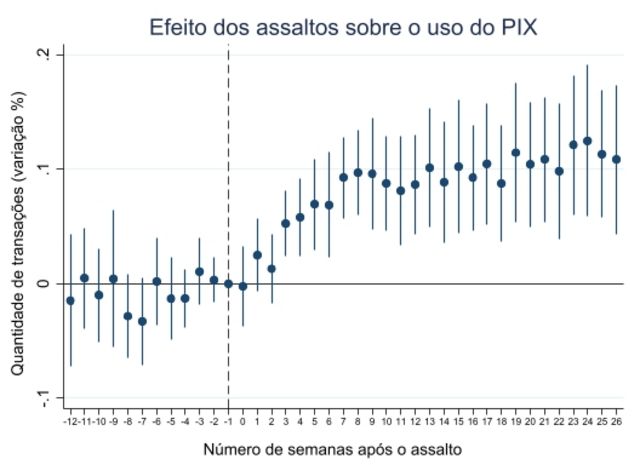

Os pesquisadores observam um aumento de 9,2% no número de transações com Pix, crescimento de 7,6% no valor dessas transações e também maior número de usuários do meio de pagamento instantâneo.

Após esse crescimento, que dura cerca de dois meses, o uso do Pix se mantém em patamar elevado, mostrando que a adoção de novas tecnologias tem um efeito de longo prazo.

Os pesquisadores também comparam os efeitos antes e depois da criação do Pix, lançado pelo Banco Central em novembro de 2020.

Antes do Pix, cresciam nos municípios com agências atacadas o uso do cartão de débito e TED – uma forma de transferência bancária cara e que demorava até algumas horas para ser realizada. Depois do Pix, a TED perde espaço como alternativa à falta de dinheiro físico.

Eles avaliam ainda o que acontece com as empresas nos municípios. Entre as pessoas jurídicas, cresce o uso de Pix para receber pagamentos, mas não para realizá-los. Isso faz sentido, avaliam os pesquisadores, porque o dinheiro já não é o meio mais usado nas transações entre empresas.

Por fim, eles avaliam os efeitos sobre instituições que operam nos municípios, mas não tiveram agências atacadas. E encontram que o número de transações e de usuários de Pix aumenta também entre bancos tradicionais não afetados, mas cresce especialmente entre bancos digitais e fintechs.

“Isso está em linha com estudos de outros países que mostram que as fintechs são muita melhor preparadas para prover esse tipo de serviço digital do que os bancos tradicionais”, diz Mariani.

Qual a importância dos resultados

Entender o que torna as pessoas mais propensas a usar novas tecnologias financeiras é fundamental num contexto onde a inclusão tecnológica ainda é muito desigual, explica o pesquisador da Universidade de Milão.

O Pix, por exemplo, é um grande sucesso. Lançado em novembro de 2020, ele já era usado por 117,5 milhões de indivíduos (55% da população) e 9 milhões de empresas (cerca de 47% das firmas em atividade) até abril de 2022, movimentando mais de R$ 5 trilhões somente em 2021.

Ainda assim, em janeiro de 2022, cerca de 71 milhões de pessoas (ou 40% da população brasileira adulta) nunca tinham usado um sistema eletrônico de pagamento, segundo dados do Banco Central.

Os pesquisadores observam que o uso de serviços digitais é menor entre os menos educados, mais pobres e mais velhos. Uma pesquisa realizada em 28 países também mostrou que há desigualdade entre os gêneros, com 29% dos homens usando produtos de fintechs, ante 21% das mulheres.

“O Pix conseguiu diminuir o quanto as economias locais dependem do dinheiro”, observa Mariani.

“Quanto menor é o custo de uma nova tecnologia, mais pessoas vão utilizá-la, vão aprender a usar e vão confiar mais no uso de tecnologias financeiras. Isso tem impacto sobre o uso de bancos digitais, que têm potencial para aumentar a competitividade bancária local.”

Mais competição, menos custo de transação

No Brasil, a concentração bancária diminuiu nos últimos anos, mas ainda é considerada elevada.

Em 2016, os cinco maiores bancos comerciais do país concentravam 78% dos ativos totais e 81% das operações de crédito. Em 2021, esses percentuais recuaram a 69% dos ativos e 64% do crédito, citam os pesquisadores, com base em dados do Banco Central.

“A participação de novos bancos no mercado tem potencial para diminuir as taxas de juros de mercado e as taxas de provisão de serviços”, diz Mariani, sobre a importância de maior competição nos setor bancário.

“Empresários relatam, por exemplo, que a taxa cobrada pelas maquininhas de cartão diminui depois do surgimento do Pix, então aumenta a competição entre meios de pagamento. O Pix também reduziu o custo para as firmas de fornecer meios de pagamentos para as pessoas, então isso reduz o custo das transações que as pessoas fazem”, observa o pesquisador.

Quando um lojista começa a usar o Pix, por exemplo, o banco passa a ter muito mais informações sobre aquele comerciante e seu faturamento, diz Mariani.

Isso facilita na hora em que esse lojista quer tomar um financiamento – o banco será mais propenso a emprestar a um cliente que ele já conhece.

Assim, o avanço das tecnologias financeiras tem potencial para democratizar o acesso ao crédito, mas também para tornar as operações financeiras mais baratas para pessoas e empresas.

Fonte: BBC